Come sono i rendimenti di Urbanitae?

Questo è un concetto chiave degli investimenti, e quasi della vita in generale. L’idea di redditività, o che qualcosa paga, è così diffusa che spesso la usiamo quotidianamente. Ad esempio, per decidere se vale la pena leggere questo articolo: lo spero. Non ruberemo molto del tuo tempo.

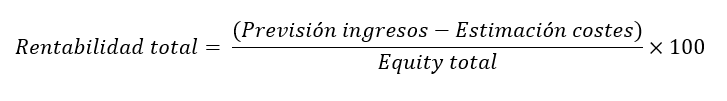

La prima cosa che chiariremo è qual è la redditività di un investimento. Potresti averlo visto menzionato come ROI ( ritorno sull’investimento ). Sono i soldi che guadagni, sì, ma più nello specifico parliamo del rendimento o beneficio che un investimento genera rispetto ai suoi costi. È un rapporto, spesso espresso in percentuale, che riassume se un investimento sta andando bene o meno. È anche utile perché ti consente di confrontarlo con altri investimenti.

Un’altra variabile di cui potresti aver sentito parlare è CAGR. È strettamente correlato al concetto di interesse composto, che abbiamo già affrontato in altre occasioni. Il tasso di crescita annuale composto (CAGR) tiene conto, appunto, del reinvestimento. Cioè, mostra la redditività che si otterrebbe se i profitti ottenuti ogni anno fossero reinvestiti nuovamente nello stesso prodotto.

Quando parliamo di redditività nel settore immobiliare, di solito viene gestito un altro anglicismo, cash-on-cash . Sebbene non siano equivalenti, con il CoC ci riferiamo alla redditività totale o finale di un progetto: cioè, il beneficio che ha generato una volta completate tutte le sue fasi. È, ad esempio, la percentuale che usiamo quando parliamo di progetti in Urbanitae.

Ma, come sappiamo, la redditività del CoC, di per sé, non ci dice molto se non è accompagnata dalla scadenza. Un prodotto che offre una redditività del 50% può sembrare molto attraente. Sapere se lo è o meno dipenderà da quanto tempo ci vorrà per raggiungere quella redditività, cioè il termine. Se è un anno, potrebbe essere troppo bello per essere vero; Se è dopo 10 anni, non è male, ma non è lo stesso: equivarrebbe al 5% all’anno, che molti vorrebbero, ma impressiona meno.

Ecco perché è essenziale fare riferimento ai termini dell’investimento. Il modo più comune è fare riferimento alla redditività per l’anno solare. Questa è la vera cartina di tornasole degli investimenti: quale beneficio, se ce ne sono, danno dopo un anno. Questo indicatore ci consente di pianificare meglio la strategia d’investimento e di avere un’idea, anche se sempre approssimativa, di come si evolverà il nostro portafoglio d’investimento.

IRR, redditività con lettere maiuscole

In Urbanitae, vedrai che usiamo molto l’acronimo TIR per riferirci a come stanno andando i progetti che abbiamo restituito agli investitori. Il tasso interno di rendimento (IRR) è calcolato con una formula piuttosto complessa, in cui non ci fermeremo. Ma ha il vantaggio che, in un certo senso, standardizza la redditività, poiché il suo periodo di riferimento è di un anno. Quindi, potremmo riassumere dicendo che il TIR è il rendimento annualizzato totale o finale.

In Urbanitae abbiamo restituito 18 progetti fino ad oggi. Mentre alcuni sono stati in ritardo, molti altri hanno finito prima del previsto. Questo è uno dei motivi principali per cui molti dei nostri progetti hanno un IRR superiore alle stime: hanno restituito l’investimento prima del previsto, migliorando così la loro redditività annualizzata. In altri casi, il TIR aumenta perché aumenta il rendimento totale, anche se il termine finale è quello inizialmente previsto. In Urbanitae, l’IRR medio è ora del 18%, più di quattro punti al di sopra dell’obiettivo prefissato.

Per tutto quanto sopra, un investimento interessante, oltre a offrire una combinazione soddisfacente di redditività e rischio – per il profilo dell’investitore che lo considera – combinerà bene rendimento e durata. In generale, gli investimenti con termini più brevi – come i progetti di crowdlending – offriranno rendimenti inferiori rispetto a quelli che richiedono più pazienza da parte dell’investitore – e assumeranno maggiori rischi.

Come conoscere la redditività di un progetto in Urbanitae

Nell’ultimo anno, il regolatore delle piattaforme di crowdfunding in Spagna, la Commissione nazionale del mercato dei valori mobiliari (CNMV), ha stabilito un criterio più restrittivo per parlare di rendimenti. In Urbanitae, il nostro calcolo della redditività si basa su un business plan preparato con ipotesi conservative e contrastato da terze parti. Anche così, come in qualsiasi investimento, nessuno garantisce che la previsione sarà soddisfatta.

In questo senso, e con la premessa certa che le performance passate non offrono informazioni affidabili sui rendimenti futuri, la CNMV ha ritenuto che i rendimenti stimati delle plusvalenze o dei progetti azionari non potessero essere resi espliciti. Invece, le cifre che supportano questo calcolo potrebbero essere dettagliate in modo che sia l’investitore che, in ciascun caso, calcola il rendimento atteso. Ormai, sei sicuro di conoscerli:

Inoltre, il regolatore ha chiesto che vengano sollevati due ulteriori scenari in cui le cose sono peggiori del previsto. Una deviazione nei costi o nei prezzi di vendita, o entrambi, ma sufficiente per l’investitore per sapere cosa accadrebbe ai suoi soldi se le cose andassero male. E cosa dovrebbe accadere per perdere denaro.

Nei progetti di debito, è lecito parlare di redditività stimata. Resta inteso che, poiché esiste l’obbligo di rimborsare il capitale preso in prestito entro un periodo e con un interesse fissato in anticipo, è più facile sapere quale denaro si riceverà. Questo perché il rendimento non si basa su quanto bene o male sta andando il progetto, ma sulla capacità di rimborso del mutuatario , in questo caso, il promotore.

Vuoi saperne di più? Dai un’occhiata alla nostra sezione Impara con Matías e inizia a investire in tutta tranquillità.