4. Cómo y dónde invertir

Si ya has comprobado que tu casa financiera está en orden y ya sabes lo que quieres conseguir con tus inversiones y cuándo, queda preguntarse: ¿en qué invierto exactamente? Y es que no es lo mismo destinar tus ahorros a comprar NFT de las obras de Damien Hirst que meterlos en Letras del Tesoro. Por suerte, hay muchas opciones de inversión. Para no liarnos, simplificaremos un poco.

Hay dos grandes tipos de activos en los que invertir: los activos tradicionales y los activos alternativos. A grandes rasgos, los activos tradicionales comprenden las acciones y los bonos. Por otro lado, dentro de los activos alternativos encontramos dos activos básicos: las materias primas y los bienes inmuebles. En efecto, cosas tan de toda la vida como el ladrillo o el oro son activos alternativos. Y bastante seguros, además.

Empecemos por los primeros. Habrás sospechado que las acciones y los bonos tienen que ver con la Bolsa, y estás en lo cierto. Como sabrás, las acciones son participaciones en el capital de una empresa (a lo que también se le llama equity). Las empresas emiten acciones para financiarse; los inversores compran acciones para obtener rentabilidad con ellas: en concreto, su parte proporcional de los beneficios y dividendos de la compañía. Si es que los tiene, claro. A todo esto también solemos llamarlo renta variable, porque su valor cambia –a veces drásticamente– y se negocia diariamente en el mercado.

Los bonos son títulos de renta fija. Se los llama así porque son como un préstamo a tipo fijo. Cuando una empresa o un gobierno necesita financiación, puede emitir bonos. Pasado el plazo, la compañía o el gobierno devuelve ese préstamo con el interés fijado anteriormente. Es frecuente que, mientras el bono está vigente, el inversor reciba intereses periódicos –como en un proyecto de rentas–. A ese dividendo periódico se lo suele llamar cupón.

La Bolsa y los fondos

Si nos guiamos por las películas, invertir en acciones tiene que ver con individuos trajeados telefoneando frenéticamente desde los parqués. Hoy en día invertir en Bolsa es más sencillo y más barato. Puedes comprar acciones desde casa a través de tu banco o de un bróker online. (Los hombres trajeados a los que me refería eran los únicos brókeres que había antes…).

Lo malo es que elegir acciones es una tarea complicada. Requiere mucha dedicación –hay que estar pendiente de la actualidad de las empresas– y los resultados son discretos. La realidad demostrada es que el mejor camino hacia la rentabilidad es no elegir en absoluto. Es decir, invertir no en un puñado de empresas, sino en todas las que cotizan en Bolsa. Es la mejor manera de diversificar tu inversión: así, cuando unas acciones vayan mal podrás compensar el riesgo con las que vayan bien.

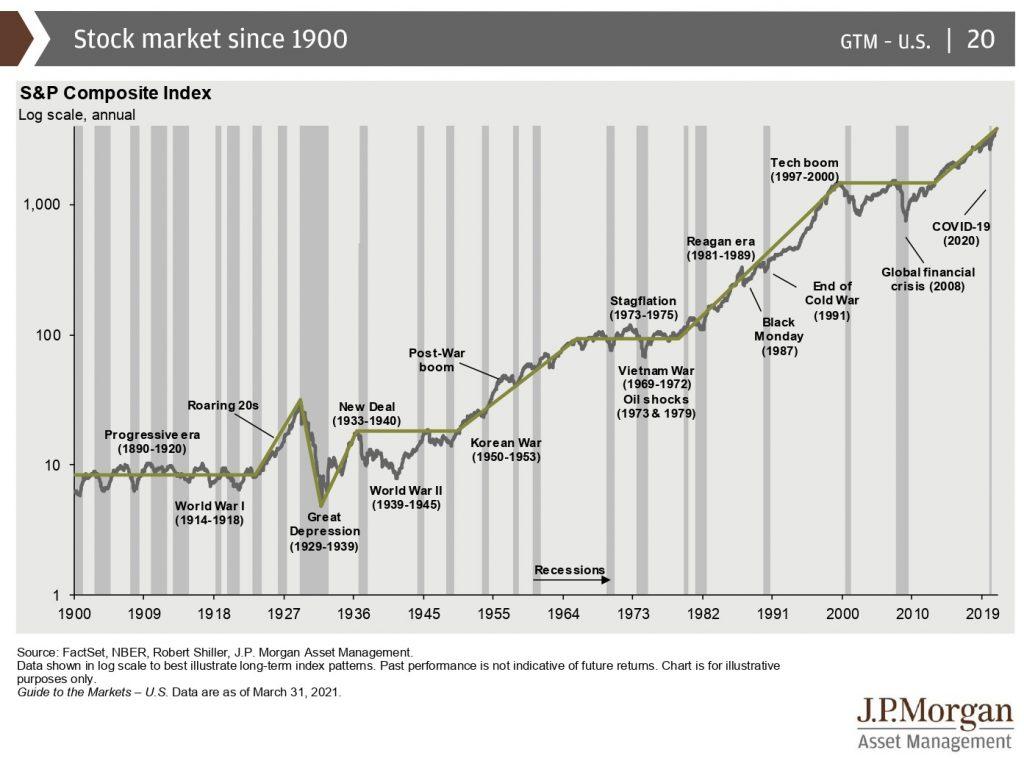

Eso es lo que hacen los fondos indexados. En lugar de intentar batir al mercado –elegir las mejores acciones–, se contentan con replicarlo. Invierten en todo un índice, por ejemplo, el S&P 500 o el IBEX 35. Es mucho más sencillo, también es más barato y, sobre todo, funciona. ¿Por qué? Porque el mercado siempre gana. A pesar de las crisis, a largo plazo todas las Bolsas suben y la economía crece.

El ejemplo del S&P 500, que se ve en el gráfico, lo deja claro. Como aconseja John Bogle, considerado el inventor del fondo indexado: “Limítate a comprar la bolsa al completo. Después, una vez que hayas comprado tus acciones, sal del casino y permanece fuera. Limítate a mantener la cartera de mercado para siempre. Y eso es lo que hace el fondo indexado”.

Estos fondos son de gestión pasiva: los de gestión activa están dirigidos por expertos que hacen la selección de acciones por ti, tratando de superar la rentabilidad del mercado. Sin embargo, batir al mercado está al alcance de muy pocos. “A lo largo de periodos de 10 años –explican Burton Malkiel y Charles Ellis–, los fondos de inversión basados en un conjunto amplio de acciones han superado de forma recurrente a dos tercios o más de los fondos de gestión activa”. Y con un coste muchísimo menor.

Inversión alternativa según Urbanitae

Los fondos son, también, la manera más sencilla de invertir en activos alternativos como materias primas, como el petróleo; metales básicos, como el hierro o el níquel, y metales preciosos, como el oro o la plata. Estos activos se consideran normalmente un refugio contra la inflación y son una buena manera de diversificar. Pero su funcionamiento no es tan sencillo y pueden experimentar volatilidad cuando hay tensiones geopolíticas –como ahora–.

Por eso, la opción más adecuada para iniciarse en la inversión alternativa es el ladrillo. Ya te hemos contado en el blog cómo se puede invertir en inmuebles. Una de las opciones más cómodas para el inversor es el crowdfunding inmobiliario. Propuestas como la de Urbanitae conjugan, además, los dos enfoques de los fondos, la gestión pasiva y la activa. Hay un equipo de expertos que filtran y seleccionan los proyectos que se suben a la plataforma, pero es el inversor el que decide en última instancia en cuáles quiere invertir. Y sin coste alguno… ¿Te animas a probar?