Comment les taux d’intérêt affectent-ils vos investissements ?

Last Updated on 26 janvier 2024 by Equipo Urbanitae

Depuis 2022, les taux d’intérêt font de nombreux gros titres. Le retour de l’inflation, un problème presque oublié depuis 14 ans, a entraîné d’importants changements dans la politique monétaire à travers le monde. Dans cet article, nous explorons quels effets cela a sur notre vie quotidienne et, surtout, comment les taux d’intérêt affectent les investissements.

Qu’est-ce que les taux d’intérêt ?

Il est important de commencer par préciser ce qu’est un taux d’intérêt. En termes simples, on dit souvent que les taux d’intérêt sont le “prix de l’argent”, bien que ce ne soit pas une définition exacte. En effet, l’intérêt ressemble à un prix, car c’est ce que nous payons à une banque en échange du prêt d’argent, comme le souligne la Banco de España. Cependant, le taux d’intérêt est aussi ce que les banques nous paient pour déposer notre argent chez elles.

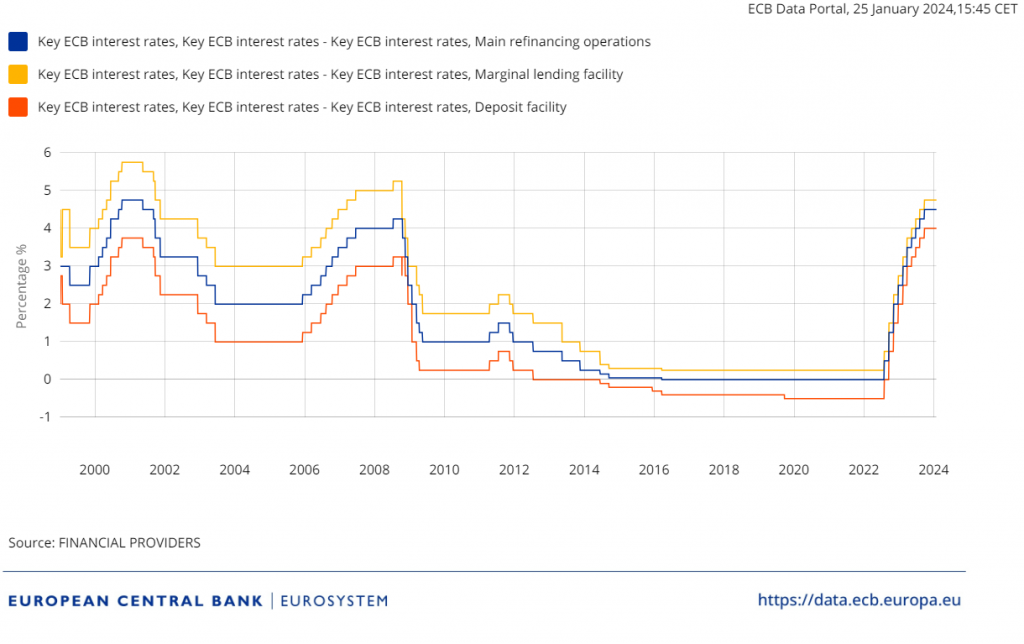

En d’autres termes, les taux d’intérêt déterminent ce que nous payons à la banque lorsque nous empruntons de l’argent et ce que les banques nous paient pour emprunter notre argent sous forme de dépôt. Ces taux sont fortement influencés par ceux fixés par la banque centrale. En Espagne et dans le reste de l’Union européenne, cette institution est la Banque centrale européenne (BCE), dont l’objectif principal est de maintenir la stabilité des prix, c’est-à-dire de contenir l’inflation. Hier, la BCE a tenu sa première réunion de 2024 et, comme prévu, a maintenu les taux d’intérêt à 4,5%.

Ainsi, lorsque la BCE augmente les taux clés (il y en a trois), le financement devient plus coûteux. Les banques doivent payer davantage pour emprunter de l’argent à la BCE. Simultanément, la banque centrale paie plus aux banques qui ont déposé leur argent chez elle. Comme l’accès au financement devient plus cher et que l’épargne devient plus attrayante, moins de prêts sont demandés, la demande globale dans l’économie diminue et, en principe, l’inflation baisse.

Comment les taux d’intérêt influent-ils sur les investissements ?

Les variations des taux d’intérêt n’ont pas d’effets immédiats sur l’économie. En général, il faut quelques mois pour que ces effets se manifestent. Cependant, les marchés réagissent aux décisions de politique monétaire dès qu’elles sont connues, et leurs conséquences ne tardent pas à se faire sentir. C’est le cas, par exemple, sur les marchés boursiers.

En règle générale, lorsque les taux d’intérêt montent, les marchés boursiers baissent généralement. Il y a moins d’argent disponible pour dépenser, les consommateurs achètent moins, et les entreprises en ressentent l’impact. Cependant, certains secteurs bénéficient généralement de la hausse des taux d’intérêt. L’avez-vous deviné ? Oui, les banques voient généralement leurs bénéfices s’améliorer lorsque les taux d’intérêt augmentent, car elles peuvent facturer davantage pour l’argent qu’elles prêtent.

En règle générale, les actions et les obligations suivent des tendances opposées. Nous avons déjà vu qu’avec des taux élevés, les actions souffrent. Et pour les obligations ? Cela dépend. Les nouvelles obligations, c’est-à-dire les titres de créance émis dans un environnement de taux élevés, deviennent très attractives car elles combinent un faible risque et un taux d’intérêt plus élevé précisément en raison de la hausse des taux d’intérêt.

Cependant, les obligations déjà en circulation sont pénalisées. Les titres de créance émis lorsque les taux d’intérêt étaient plus bas offrent un taux d’intérêt moins compétitif, et donc, leur prix diminuera.

Et les investissements alternatifs ?

Dans le cas des investissements alternatifs, tels que les matières premières, lorsque les taux d’intérêt augmentent, les prix des matières premières ont tendance à baisser. On considère qu’un environnement de taux plus élevés est moins favorable pour les investissements dans les matières premières, et vice versa.

Dans le secteur immobilier, la réalité est plus complexe. D’une part, comme nous l’avons vu en Espagne, les prêts hypothécaires sont plus chers lorsque les taux d’intérêt montent. Par conséquent, moins de gens peuvent se permettre d’accéder au financement nécessaire pour acheter une maison : la demande solvable de logements diminue. D’autre part, tout comme pour les obligations en circulation, les paiements résultant des loyers pourraient être moins compétitifs dans un environnement de taux élevés.

Cependant, tout dépend du marché. En Espagne, par exemple, la caractéristique principale du marché immobilier aujourd’hui est le manque d’offre. Par conséquent, même si moins de prêts hypothécaires ont été signés et que les achats immobiliers ont diminué, les prix restent élevés. Il faut simplement plus de maisons que celles disponibles. Il en va de même pour les loyers, qui n’ont cessé d’augmenter, offrant aux propriétaires une source de revenus résistante à l’inflation.

Dans le cas d’Urbanitae, la réponse est claire : l’immobilier est un excellent moyen de conserver de la valeur en période d’inflation et de taux d’intérêt élevés. Malgré l’incertitude et l’augmentation des coûts de construction, le crowdfunding immobilier s’est révélé être un refuge pour les investissements, combinant un niveau de risque modéré et des rendements élevés, avec une moyenne de 16% de TIR sur plus de 30 projets financés par Urbanitae à ce jour.

En résumé

La réponse à la question de savoir comment les taux d’intérêt affectent les investissements n’est pas évidente. Pour la plupart des investisseurs, cela dépendra de la composition de leur portefeuille d’investissement. En général, des taux élevés font baisser les prix des actions et des act

ifs plus risqués, tels que les cryptomonnaies. De même, dans un environnement de taux élevés, les gens préfèrent généralement des investissements présentant un risque moindre, comme les bons du Trésor. Par conséquent, la diversification est cruciale pour équilibrer les risques et obtenir de meilleurs résultats à long terme.