Qual é o segredo de um bom investimento?

Last Updated on 22 Janeiro 2024 by Equipo Urbanitae

Há 50 anos, foi publicada a última edição de O Investidor Inteligente, o livro de cabeceira dos investidores de todo o mundo, incluindo Warren Buffett. No último capítulo, o seu autor, Benjamin Graham, resume em três palavras o que considera ser “o segredo do investimento sensato”. Fá-lo no final porque é o “conceito central do investimento”, um resumo do que define o investidor inteligente.

Bem, o segredo do investimento inteligente não é outro senão a “margem de segurança”. Graham defendeu que os investidores devem comprar acções ou activos quando o seu preço de mercado é significativamente inferior ao seu valor intrínseco. Este valor é determinado pela análise fundamental, que tem em conta as finanças, os fluxos de caixa e as perspectivas de crescimento, entre outros aspectos.

Ao comprar com uma margem de segurança, os investidores protegem-se contra a incerteza e potenciais erros de avaliação. A margem de segurança funciona como uma almofada que reduz o risco de perda no caso de as estimativas de avaliação serem incorrectas ou de o mercado sofrer uma quebra. Esta diferença entre o preço e o valor real dos activos é a margem de segurança.

Acima de tudo, não perder

Para Graham, a margem de segurança dependia do poder de rendimento esperado e das taxas de rendibilidade das obrigações. “A margem de segurança é a diferença entre a percentagem de ganhos da ação ao preço que foi pago pela ação e a taxa de juro das obrigações, e essa margem de segurança é a diferença que pode absorver quaisquer eventos insatisfatórios que possam ocorrer.”

A chave, portanto, é minimizar o risco e evitar perdas calamitosas, uma abordagem que partilhamos neste blogue. A razão é clara: é muito caro recuperar de uma recessão. Nos seus comentários ao livro de Graham, o jornalista financeiro Jason Zweig resume a importância da margem de segurança: “Ao recusar-se a pagar demasiado por uma ação, minimiza as hipóteses de a sua riqueza desaparecer subitamente ou ser destruída.”

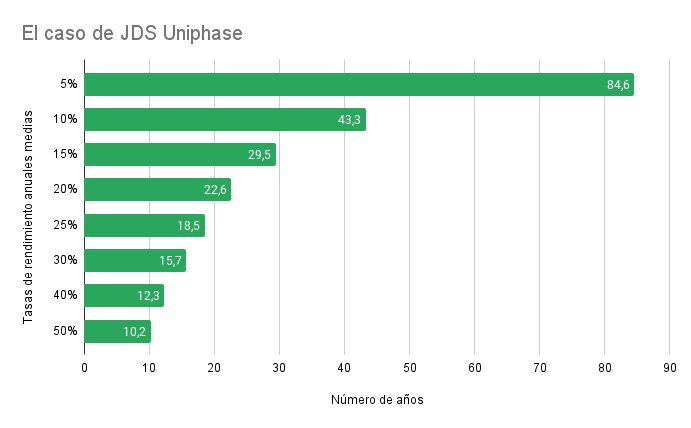

Zweig cita o exemplo da JDS Uniphase, uma empresa de tecnologia cujo preço das acções disparou no boom das empresas “dotcom” de 1999-2000. As acções da empresa valiam mais de 153 dólares em março de 2000. No entanto, no final de 2002, fecharam a 2,47 dólares. Mesmo que crescessem 10% ao ano, o investidor que as comprou no seu pico teria precisado de… 43 anos para recuperar o seu dinheiro.

O risco não advém apenas de “pagar um preço demasiado elevado por uma ação de boa qualidade”. Para Benjamin Graham, as principais perdas “provêm da aquisição de acções de baixa qualidade em momentos em que as condições económicas são favoráveis”. Os “lucros actuais” não são o mesmo que a “capacidade de gerar lucros”. Quando os bons tempos passarem e os lucros actuais desaparecerem, tornar-se-á claro que prosperidade não é o mesmo que segurança.

E se eu estiver errado?

Para Graham, “uma verdadeira margem de segurança é aquela cuja existência pode ser demonstrada com números, com um argumento persuasivo e por referência a um conjunto de experiências reais”. Mas mesmo a melhor análise pode estar errada. É por isso que o investidor inteligente deve estar preparado e ter um seguro contra perdas se a sua análise se revelar incorrecta.

Felizmente, “para a maioria dos investidores, a diversificação é a forma mais simples e mais barata de alargar a sua margem de segurança“. Como explica o próprio Graham, uma ação individual pode ter um mau desempenho mesmo com uma margem a favor do investidor. “Com margem, tudo o que é garantido é que há mais probabilidade de lucro do que de perda, não que a perda seja impossível.”

Ora, se em vez de uma única ação optarmos por um grande número de títulos desse tipo – ou seja, títulos com margem de segurança – “maior é a certeza com que se pode dizer que o conjunto dos lucros será maior do que o conjunto das perdas”. É por isso que a diversificação é uma das regras básicas do investimento.