¿Cómo afectan los tipos de interés a tus inversiones?

Last Updated on 4 enero 2026 by Equipo Urbanitae

Desde 2022, los tipos de interés han protagonizado numerosos titulares de periódico. El regreso de la inflación, un problema casi olvidado desde hacía 14 años, ha ocasionado cambios importantes en la política monetaria en casi todo el mundo. En este artículo, exploramos qué efecto tiene esto sobre nuestro día a día y, sobre todo, cómo afectan los tipos de interés a las inversiones.

¿Qué son los tipos de interés?

Lo primero que conviene aclarar es qué son los tipos de interés. En pocas palabras, suele decirse que los tipos de interés son “el precio del dinero”, aunque no es una definición exacta. En efecto, el interés se parece a un precio, ya que es lo que pagamos a un banco a cambio de que nos preste dinero, como señala el Banco de España. Pero el tipo de interés es, también, lo que los bancos pagan a sus clientes por depositar el dinero en ellos.

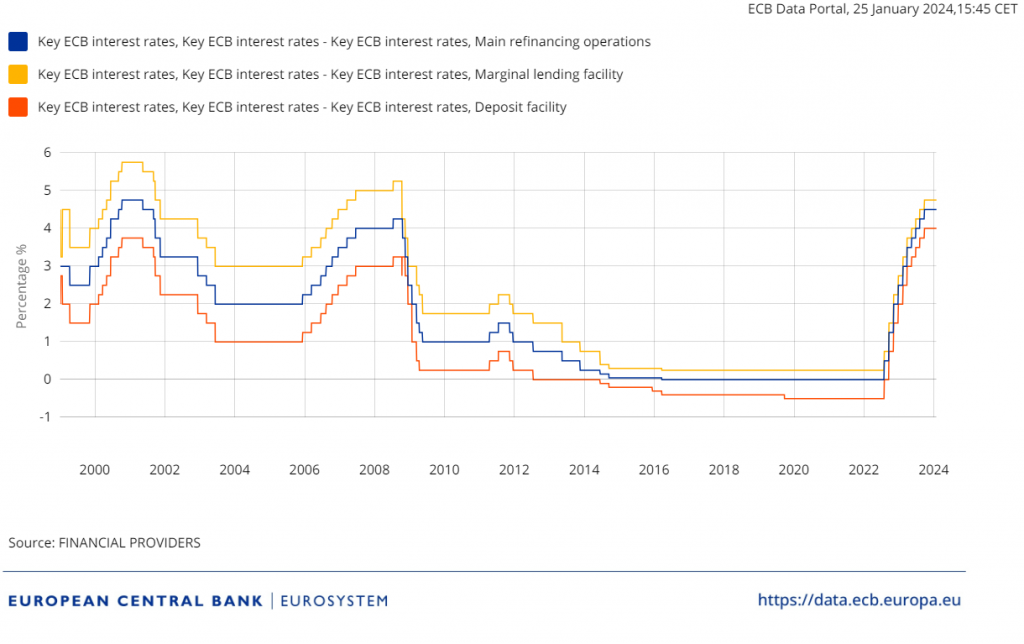

Es decir, que los tipos de interés marcan lo que pagamos al banco cuando pedimos un préstamo, y lo que los bancos nos pagan a nosotros por tomar nuestro dinero prestado en forma de depósito. Estos tipos están muy condicionados por los tipos que fija el banco central. En España y el resto de la Unión Europea, esta institución es el Banco Central Europeo (BCE), cuyo objetivo fundamental es mantener la estabilidad de precios. Es decir, mantener la inflación a raya. Ayer el BCE tuvo su primera reunión de 2024 y, como se esperaba, dejó los tipos en el 4,5%.

Así, cuando el BCE sube los tipos clave (hay tres), la financiación se encarece. Los bancos tienen que pagar más por tomar prestado dinero del BCE. A su vez, el banco central paga más a los bancos que tienen depositado su dinero allí. Como el acceso a financiación es más caro y ahorrar sale más a cuenta, se piden menos créditos, se reduce la demanda general en la economía y, en principio, baja la inflación.

¿Cómo afectan los tipos de interés a las inversiones?

Las subidas o bajadas de tipos no tienen efectos inmediatos sobre la economía. Normalmente, es necesario que pasen unos meses para que esos efectos se hagan patentes. Sin embargo, los mercados sí toman buena nota de las decisiones de política monetaria desde que estas se conocen, y sus consecuencias no tardan en dejarse notar. Es lo que ocurre, por ejemplo, en las bolsas de valores.

Así, por lo general, cuando los tipos de interés suben, normalmente las bolsas bajan. Hay menos dinero disponible para gastar, los consumidores compran menos y las empresas lo notan. Sin embargo, algunos sectores suelen beneficiarse de la subida de tipos. ¿Lo habéis adivinado? Sí, los bancos suelen mejorar sus beneficios cuando los tipos de interés suben, porque pueden cobrar más por el dinero que prestan.

Normalmente, acciones y bonos siguen trayectorias opuestas. Ya hemos visto que con tipos altos, las acciones sufren. ¿Qué pasa con los bonos? Depende. Los nuevos bonos, es decir, los títulos de deuda que se emiten en ese entorno de tipos altos, se vuelven muy atractivos, porque combinan un riesgo bajo y un tipo de interés mayor precisamente por la subida de los tipos de interés.

Sin embargo, los bonos que ya están en circulación se ven penalizados. Los títulos de deuda que fueron emitidos cuando los tipos de interés eran inferiores pagan un interés menos competitivo y, por tanto, su precio descenderá.

¿Y las inversiones alternativas?

En el caso de inversiones alternativas, como las materias primas, cuando los tipos de interés suben, los precios de las commodities suelen bajar. Se considera que el entorno de mayores tipos es menos favorable para las inversiones en materias primas, y viceversa.

En el sector inmobiliario, la realidad es más compleja. Por un lado, como hemos visto en España, las hipotecas son más caras cuando los tipos de interés suben. En consecuencia, menos gente puede permitirse acceder a la financiación necesaria para comprar una casa: la demanda solvente de vivienda baja. Por otro lado, al igual que pasa con los bonos en circulación, los pagos resultantes de los alquileres podrían ser menos competitivos en un entorno de tipos altos.

Sin embargo, todo depende del mercado. En España, por ejemplo, la característica principal del inmobiliario hoy es la falta de oferta. Por eso, aunque se han firmado menos hipotecas y las compras de vivienda se han reducido, los precios se mantienen al alza. Simplemente, se necesitan más casas de las que hay disponibles. Lo mismo ocurre con los alquileres, que no han dejado de subir, proporcionando a los propietarios una vía de ingresos resistente a la inflación.

En el caso de Urbanitae, la respuesta es clara: el ladrillo es un excelente depósito de valor en tiempos de inflación y tipos altos. Pese a la incertidumbre y la escalada de los costes de construcción, el crowdfunding inmobiliario ha probado ser un refugio para las inversiones, combinando un nivel de riesgo moderado y una rentabilidad alta –un 16% TIR de media en los más de 30 proyectos devueltos por Urbanitae hasta la fecha–.

En resumen

La respuesta a la pregunta de cómo afectan los tipos de interés a las inversiones no es evidente. Para la mayoría de los inversores, dependerá de la composición de nuestra cartera de inversión. Por lo general, los tipos altos hacen caer el precio de las acciones y de los activos con mayor riesgo, como las criptomonedas. De la misma manera, en un entorno de tipos altos, la gente suele preferir inversiones con un riesgo menor, como las letras del Tesoro. Por eso, la diversificación es fundamental para compensar los riesgos y lograr mejores resultados a largo plazo.